主に領収書を作成する際に貼付される「収入印紙」ですが、請求書に貼る必要はあるのでしょうか。

収入印紙は国が発行していて、行政に対しての手数料・租税の支払に利用されます。印紙税法で定められている課税対象となる文書に貼付し、消印をすると印紙税を納税したことになります。

請求書は課税対象となる文書にはあたりませんが、収入印紙の貼付に関しては請求書が領収書を兼ねる場合に貼る必要が出てきます。請求書に「代済」「領収済み」等と記入、またはゴム印が押されていれば、その請求書は領収書と同等の書類としての扱いとなり、印紙税の課税対象になります。

タイトルが「請求書」であったとしても、内容が領収書を兼ねている場合は、課税文書の扱いとなるのです。

収入印紙の貼付を忘れてしまうと罰金の対象となるので、請求業務の担当者は収入印紙の取り扱いについて充分に理解しなければなりません。

この記事では、請求書に収入印紙が必要なケースについて解説します。

基本的には請求書に収入印紙を貼る必要はない

一般的に、取引先に請求書を発行する場合は収入印紙は不要です。印紙というと「5万円以上の取引の際に貼付」と覚えている方も多いでしょうが、請求書である限りは収入印紙を貼り付ける必要はありません。

また、電子文書で発行した場合も収入印紙は必要なくなります。国税庁によると「電子文書にて相手方へ送信、紙媒体の原本も送らない限りは収入印紙の貼付の必要はない」との趣旨の記載があります。電子文書の場合は、請求書と領収書が兼ねられていても同様の扱いになります。

なお、電子文書をプリントアウトしたとして、それはあくまで原本のコピーであるという扱いになり、そこに捺印をしない限りは課税文書とみなされません。

最近では、収入印紙の節約を目的として電子化して文書を発行し、決裁を行うケースが多く見られます。

請求書に収入印紙が必要になるケースとは

前述していますが、請求書に収入印紙が必要となるケースは「請求書 兼 領収書」になります。

請求書と領収書が兼ねられている文書は、請求書のみならず課税文書のひとつという扱いになるので、5万円を超えるものについては収入印紙の貼付が必要です。代金の受領の証明、捺印がされている文書は領収書であり、課税文書として扱われます。

タイトルが「請求書」となっている場合でも、内容が領収書にあたるものは収入印紙を貼り付ける必要が出てくるのです。

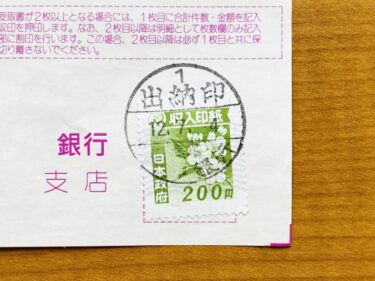

請求書が領収書を兼ねる場合に必要な収入印紙の額

課税文書では、記載金額によって貼り付ける収入印紙の金額が変わります。

収入印紙の額は、記載されている金額に応じて段階的に上がり、以下の表のようになります。

| 記載金額 | 収入印紙額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円-200万円以下 | 400円 |

| 200万円-300万円以下 | 600円 |

| 300万円-500万円以下 | 1,000円 |

| 500万円-1,000万円以下 | 2,000円 |

※表では1,000万円以下までを記載していますが、1,000万円を超えると税額も上がります。

電子化した場合は、請求書と領収書を兼ねていても、収入印紙貼付の必要はありません。また、受領額が売上にならない場合は、5万円を超えた場合にのみ一律200円の収入印紙が必要になります。

「請求書 兼 領収書」でも収入印紙が不要な場合

基本的に「請求書 兼 領収書」には収入印紙を貼付する必要がありますが、すべてではありません。次にあげる3つの場合は、収入印紙が不要になります。

(1)「請求書 兼 領収書」の税抜き金額が5万円未満である

「請求書 兼 領収書」に記載されている金額が5万円未満の場合は、非課税扱いとなり収入印紙を貼付する必要はなくなります。

ここで注意しなければならないのは、消費税に関してです。

税抜きの金額が5万円未満でも税込みにすると5万円を超えるケースがあります。しかし、このケースは課税対象にはなりません。印紙税の対象となるのは税抜きの売上代金であり、消費税は考慮されないのです。

本体価格が5万円未満であることが記載されていれば、収入印紙は必要なくなります。

(2)「請求書 兼 領収書」が電子化されている

「請求書 兼 領収書」が電子化されていた場合は、印紙税は非課税になります。印紙税法では紙の文書を課税の対象としており、データには適用されないのです。

(3)クレジットカードで決済している

クレジットカードを利用しての決済では、現金の授受が発生しません。そのため「請求書 兼 領収書」の記載金額が5万円を超えていても、印紙税法に該当しないため収入印紙を貼る必要がなくなります。

ただし、必ずクレジットカードを利用した旨を記載しなければなりません。記載がない場合は課税対象になるので注意してください。また、電子マネーでの決済は、金銭のやりとりがあったと判断され、課税対象となります。

収入印紙とは

そもそも収入印紙とは、国から発行されている手数料や租税の支払に利用するものです。

見た目は郵便局で取り扱う「普通切手」に似ています。

契約書や領収書へ貼付し、消印(一般的には割印と呼ぶことも多いですが、割印は消印とは別の意味を指します)を押すことで印紙税の支払を証明する役割を持っています。

印紙税法によって定められた「課税文書」が、印紙税を課せられる文書となります。

以下、それぞれ解説します。

収入印紙の貼付が必要な課税文書

収入印紙が必要な文書は「課税文書」と呼ばれ、20種類あります。課税文書に関する詳細は、国税庁が発行する「印紙税額一覧表」に記載されています。

代表的なものは以下になります。

- 企業間契約書

- 定款

- 不動産売買契約書

- 有価証券

- 約束手形、為替手形

- 株券、出資証券

- 預貯金証書

- 保険証券 等

収入印紙代金の負担

印紙税は、課税文書を作成した時点で納税義務が発生し、「作成者」が納税義務を負うことになります。

印紙税法の「作成」は課税文書の種類によってその内容が異なるので注意が必要です。

領収書のような単独作成文書の場合は、その文書を交付した者が作成者となり、印紙税の納税義務が発生します。

文書の受領側には、納税義務はありません。印紙を貼り忘れた文書を受け取ってしまったとしても、過怠税の対象となるのはあくまで文書の交付をした者になります。

収入印紙を購入できる場所

収入印紙は郵便局・法務局・一部のコンビニエンスストアでも販売されており、非課税で購入することができます。

1円から10万円まで、全部で31種類の収入印紙がありますが、すべてを取り扱っているのは郵便局のみです。

コンビニエンスストアで購入できるのは便利ですが、高額なものは郵便局か法務局での購入になります。取引で高額な収入印紙が必要になりそうな場合は、あらかじめそちらで購入しておくのが良いでしょう。

郵便局は、店舗の規模によっては在庫状況が変わってくるかもしれません。事前に確認をしてから買いに行くのが確実でしょう。

また、金券ショップでの入手も可能ですが、そういったお店からの購入は消費税が課税されたり、仕訳時の勘定科目が異なってくる場合があるので注意してください。

請求書への収入印紙貼付けルール

請求書への収入印紙は、請求書が「課税文書」となるかどうかで貼付が必要かどうかが決まります。

稀なケースではありますが、請求書が領収書を兼ねている場合は、請求書に「代済」等と記載されており、代金のやり取りが証明されていれば領収書とみなされます。

収入印紙の貼り付け方法

収入印紙を文書に貼り付けただけで、印紙税を納めたことにはなりません。貼付した収入印紙に消印をして、はじめて印紙税を納税したことになるのです。

また、消印には収入印紙の再利用を防止する役割も兼ねています。消印の方法は、文書と収入印紙両方に印影がかかるように印鑑を押す、または署名をする方法が取られています。

印鑑はシャチハタでも構いませんが、署名の場合は消えないようにボールペンで書くのが望ましいです。鉛筆やシャープペンシルで書かれたもの、線のしるしを付けただけのものは、正式には無効となってしまいます。また、「印」と書かれただけのものも、誰が消印をしたのか不明なため、適しているとは言えません。

なお、複数人で作成した課税文書の場合の消印は必ずしも全員がする必要はなく、そのうちの一人だけで構いません。

誤って収入印紙を貼り付けてしまった場合

印紙税の課税文書に、所定の印紙税額を超える収入印紙を貼り付けてしまった場合は、還付の対象となる場合があります。

国税庁のホームページに、還付対象になる以下の3点が記載されています。

- 所定の印紙税額を超えた収入印紙を誤って貼り付けてしまった

- 印紙税の課税文書に該当しない文書を、課税文書と間違え収入印紙を貼り付けてしまった

- 課税文書の用紙に収入印紙を貼り付けたが、手違い等で使用しなくなった

税務署で「印紙税過誤納確認申請書」に必要事項を記入し、収入印紙を誤って貼り付けてしまった文書を還付します。手続きには印鑑(法人の場合は代表者印)が必要です。

印紙税は後日、金融機関に送金されます。

ただし、還付を求める課税文書が汚損、破損等で原型を留めていない場合は、一部還付が認められないケースもあるため注意してください。

還付金の請求権は、請求可能日から5年を過ぎると消滅しますので、文書を作成した日から5年以内に還付の手続きをしましょう。

また、汚損等の収入印紙の交換は、1枚につき5円の手数料がかかりますが、最寄りの郵便局で可能です。現金への交換は不可となります。

収入印紙を貼らなかった場合

印紙を貼付するべき課税文書に、印紙を貼付しないまま交付してしまった、または貼付しているが消印を行っていない場合は過怠税の対象です。

過怠税は印紙税特有の税であり、課税文書の作成者の故意や過失を問わず徴収されます。

過怠税の額は、印紙の貼付をしなかった場合は印紙税の額の3倍、印紙を貼付しているが消印をしていなかった場合は、消されていない印紙の額面全額に相当する金額です。

ただし、課税文書の作成者が税務署に印紙税を納付していない旨を申告した場合は、過怠税は1.1倍に軽減されます。

なお、印紙税の調査が開始された後に申告をしても、過怠税の軽減はされなくなってしまいます。速やかに申告するようにしましょう。

そして、収入印紙が貼られていない課税文書を受領した場合は、受け取り側には納税義務はないので特に問題はありません。課税義務は、あくまで発行した側のものです。また、それによって文書の効力がなくなるようなこともありません。

判断に迷って納めなくてもよい印紙税を納めたり、反対に過怠税が課されたりするパターンもありますので、不明な点が出てきたら税務署に問い合わせをして確認しましょう。

請求書を電子化するメリット

請求書と収入印紙の取り扱いには多くの注意点があり、業務の手間やミスのリスクがつきまといます。こうした課題を解消する方法として、近年では請求書の電子化を導入する企業が増えてきました。

ここでは、紙の請求書からデータに切り替えるメリットについて解説します。

【関連記事】請求書を電子発行するメリットは大きい!効率的な運用方法と電子発行時の注意点

印紙税(収入印紙)が不要

紙の請求書に収入印紙が必要とされるのは、印紙税法により、課税文書を作成した人に印紙税の納税義務があると定められているためです。

しかし、印紙税基本通達第44条によって、データとして作成・送信された場合は課税文書に該当しないとされています。

つまり、電子化された請求書には印紙税がかからず、収入印紙を貼る必要もありません。

【関連記事】収入印紙って必要?金額によって変わる?必要になる書類とポイントを解説

印刷・郵送コストが削減できる

紙の請求書を送付する場合は用紙代、インク代、封筒代、切手代などのコストが発生します。1回あたりの費用は小さくても、年間を通じて積み重なれば無視できない金額でしょう。

しかし、電子化すれば、請求書をプリントアウトする必要がなくなり、メールや専用システムで送信できるため、コストを大幅に削減することが可能です。

管理の手間が減る

法人税法により、請求書は7年間の保存が義務付けられています。取引先や税務調査などで過去の請求書を提示する必要があるため、紙での保管では探しやすいように丁寧にファイリングしなければなりません。

保管スペースが不足すれば外部倉庫に預けることになり、取り寄せにも時間と手間がかかります。

しかし電子化すれば、請求書はデータとして保管され、キーワード検索ですぐに見つけることができます。物理的な保管場所も不要になり、場所を問わずアクセスできる点も大きなメリットです。

oneplat(ワンプラット)で請求書業務をもっと効率的に

請求書の電子化サービスはいくつかありますが、その中でも多くの企業から支持されているのが「oneplat(ワンプラット)」 です。

既存システムと連携するだけで、取引先すべてへの請求書をワンクリックで発行可能。

シンプルな操作性に加え、サポート体制が整っているため、電子化が初めての企業でも安心してご利用いただけます。

気になる料金も、月額 22,000円(税込) と手頃です。※納品書からの発行をご希望の場合は、月額 33,000円(税込) となります。

初期費用・サポート費用は一切かからず、取引先や発行枚数が増えても追加料金は発生しません。

「請求書 兼 領収書」を作成する機会が多い企業様や、業務改善に興味をお持ちの方は、是非oneplatをご検討ください。

まとめ

請求書に収入印紙を貼り忘れると、過怠税(罰金)の対象となるため、担当者には正確な知識が求められます。

しかし、請求書を電子化すれば収入印紙が不要となり、ペナルティのリスクも解消されます。加えて、収入印紙や印刷・郵送にかかるコストも削減できることから、電子化を導入する企業が増えてきました。

oneplatは、既に入力されたデータに基づいて納品書や請求書を作成する機能により、請求業務をさらに効率化。各種システムとの連携設定も丁寧にサポートしており、操作もわかりやすいため、負担を最小限に抑えることができます。

請求書の電子化サービスをお探しなら、是非oneplatを候補に加えてみてください。