「相殺領収書に印紙は必要?」

「相殺処理って何?」

「相殺領収書を作成するときに気をつけることは?」

こういった疑問を抱えていませんか?

通常の領収書は、金銭の受取を証明するために発行する書類です。一方、相殺領収書とは相殺を証明するために発行する書類であり、「金銭のやり取りなし」というのがポイントです。

通常の領収書には、受取額に応じた印紙の貼り付けが義務づけられています(5万円までは非課税)。相殺領収書にも、印紙は必要なのでしょうか。また、通常の領収書と何が違うのかはっきりさせておきたいですよね。

ということで今回は、相殺領収書に印紙が必要なのかどうかをはじめ、相殺領収書を作成する際の注意するべきポイントを解説します。是非参考にしてみてください。

相殺領収書に印紙は必要?

結論からいうと、印紙は不要です。通常の領収書では、受取金額に応じた印紙が必要です(5万円までは非課税)。印紙税は、金銭のやり取りに関わる書類に課せられるため、金銭の受領事実がない相殺領収書には印紙は不要となります。

国税庁のホームページに、相殺領収書は「印紙税法上の受取書に該当しない」という記載があるのでご参照ください。

❝一般に債権と債務を相殺した場合において、その事実を証明する方法として領収書を作成することがあります。この領収書は、領収書としての表示がなされていますが、現実には金銭または有価証券の受領事実はないのですから、印紙税法上の受取書には該当しません。❞

引用:国税庁ホームページ

【補足】

上記資料の第17号文書とは、【売上代金に係る金銭または有価証券の受取書】【売上代金以外の金銭または有価証券の受取書】をさします。

文書により印紙税額が設定されています。領収書(第17号文書)に関しては、以下の表のように、記載された受取金額に応じて印紙税が課されます。

5万円未満は非課税、5万円以上100万円以下は200円、100万円超え200万円以下は400円というように税額が定められています。

上限は20万円で、受取金額が大きくなれば税額も上がります。つまり、同じ取引先とのやりとりであれば、支払うべき代金と支払われる代金を相殺することでコストを削減できます。

| 17 | [売上代金に係る金銭または有価証券の受取書] (注)1 売上代金とは、資産を譲渡することによる対価、資産を使用させること(当該資産に係る権利を設定することを含む。)による対価および役務を提供することによる対価をいい、手付けを含みます。 (注)2 株券等の譲渡代金、保険料、公社債および預貯金の利子などは売上代金から除かれます。(例) 商品販売代金の受取書、不動産の賃貸料の受取書、請負代金の受取書、広告料の受取書など | 記載された受取金額が 5万円未満 非課税 5万円以上100万円以下 200円 100万円を超え200万円以下 400円 200万円を超え300万円以下 600円 300万円を超え500万円以下 1千円 500万円を超え1千万円以下 2千円 1千万円を超え2千万円以下 4千円 2千万円を超え3千万円以下 6千円 3千万円を超え5千万円以下 1万円 5千万円を超え1億円以下 2万円 1億円を超え2億円以下 4万円 2億円を超え3億円以下 6万円 3億円を超え5億円以下 10万円 5億円を超え10億円以下 15万円 10億円を超えるもの 20万円 受取金額の記載のないもの 200円(非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの) |

|---|---|---|

| [売上代金以外の金銭または有価証券の受取書](例) 借入金の受取書、保険金の受取書、損害賠償金の受取書、補償金の受取書、返還金の受取書など | 記載された受取金額が 5万円未満 非課税 5万円以上 200円 受取金額の記載のないもの 200円(非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの) |

一部相殺では印紙が必要な場合も

前述したように、相殺を証明するために発行する相殺領収書には印紙は不要です。しかし、一部相殺とする場合は、5万円以上の金銭の受領事実があると、印紙の貼り付けが義務づけられています。

相殺処理とは、A社とB社間の商取引において、買掛金と売掛金が同額であれば、互いに打ち消し合うかたちで、金銭の移動をせずに取引を完了させる処理方法のことです。

買掛金・・・取引先に支払うべき代金

売掛金・・・取引先から支払われる代金

しかし、「支払うべき代金」と「支払われる代金」が毎回同額とは限りませんよね。差額がある場合は、金銭の受取を証明する領収書が必要になります。一部相殺する場合は、領収書の内訳に相殺した事実を明記しましょう。

相殺した事実の記載がなければ、通常の領収書とみなされてしまうため、注意が必要です。受取金額が5万円以下であれば非課税となりますが、5万円以上では金額に応じた印紙税が課されるため知っておきましょう。

印紙税を節約する方法

電子領収書は非課税となるため、5万円以上の金銭授受があっても印紙が不要になります。会社のシステム上、電子領収書の発行が可能であれば、印紙税の節約ができるため利用してみましょう。取引先が、紙媒体の領収書を要求する可能性もあるため確認しておくとよいですね。

参考:国税庁ホームページ

相殺処理の基礎知識

相殺処理の基礎知識について解説します。

- 相殺処理とは?

- 相殺処理の要件

相殺処理とは?

通常、企業間の商取引では掛取引を採用しています。掛取引とは、その都度支払をせず、期日までにまとめて支払うことです。

相殺処理とは、A社とB社間の商取引において、買掛金と売掛金が同額であれば、互いに打ち消すもしくは減額することで、現金管理を簡素化する方法です。

相殺処理により、金銭の移動の手間を減らすことができ、貸倒れや支払遅延による売掛金の回収難にも対応可能となります。

相殺処理の要件

相殺処理は、両社間で双方向の取引がある場合は、事前に同意することで行えます。以下の要件を満たしていれば、一方的な意思表示でも可能です。

- 両社間で双方に債権(売掛金)があること

- 金銭等、同種の目的を持っている債権であること

- 双方の債権が支払期限に達していること

(相殺の要件等)

第五百五条 二人が互いに同種の目的を有する債務を負担する場合において、双方の債務が弁済期にあるときは、各債務者は、その対当額について相殺によってその債務を免れることができる。ただし、債務の性質がこれを許さないときは、この限りでない。

2 前項の規定にかかわらず、当事者が相殺を禁止し、または制限する旨の意思表示をした場合は、その意思表示は、第三者がこれを知り、または重大な過失によって知らなかったときに限り、その第三者に対抗することができる。

(相殺の方法および効力)

第五百六条 相殺は、当事者の一方から相手方に対する意思表示によってする。この場合において、その意思表示には、条件または期限を付することができない。

2 前項の意思表示は、双方の債務が互いに相殺に適するようになった時にさかのぼってその効力を生ずる。

引用:民法|e-Gov法令検索

しかし、要件を満たしていても、一方的に相殺処理を進めるのはオススメしません。トラブルの元になるため、相殺処理を希望する場合は、取引先に一度相談をしておくとよいでしょう。

相殺領収書作成時の注意点

相殺領収書の書き方は、「相殺のみ」か「一部相殺」かによって記載事項が異なるため、それぞれ解説します。相殺の事実を、日付・金額・但し書きにおいて明らかにするのがポイントです。

相殺のみ

両社間で話し合い、相殺処理を行う場合は、相殺領収書には相殺する金額を記入します。但し書きに「相殺の事実」を明記することで、通常の領収書とは異なり、課税文書ではなくなります。

相殺処理をする場合は、両社間で相殺領収書を交換するのが一般的です。交換することで、債務消滅の証明となり二重払いを防止できます。

相殺領収書の発行は義務ではないため、会社によっては、相殺領収書の発行に消極的なことがあります。その場合は、支払通知書に「相殺の金額に関して、本状をもって領収書に代えさせていただく」等の記載があり、領収書の条件を満たしていれば代用が可能です。

しかし、相殺領収書を発行してもらえない場合は、自社からの発行は控えましょう。取引先の債務消滅の証明は残りますが、自社の債務が残る形となるためです。相殺領収書の発行については、前もって取引先と話し合っておくほうがよいでしょう。

一部相殺

一部相殺の場合は、発行方法は以下の2パターンです。

- 相殺金額と領収金額で別々に発行

- 領収額をまとめて発行

ひとつずつ、解説します。

相殺金額と領収金額(差額分)で別々に発行

一部相殺では、差額分の支払いが生じます。そのため、金銭の受取を証明する領収書が必要になります。しかし同時に、相殺処理を証明する相殺領収書も必要となるため、これらを別々に発行するパターンになります。

差額分が3万円ある場合は、3万円の領収書を1枚発行し、相殺額に応じた相殺領収書を1枚発行します。このように、領収額が5万円以下であれば印紙は不要です。

領収額をまとめて発行

もうひとつは、相殺した事実と金銭の受取を、1枚の領収書にまとめて記載する方法です。

請求額が12万円のうち、相殺分が5万円の取引の場合は、領収書の金額欄に差額分の金額を記載します。加えて、但し書きに「内訳:お振込7万円、相殺5万円」と一部相殺した旨を記載します。取引先からは、5万円の相殺領収書が発行されるという流れになります。

相殺領収書は「相殺した事実」を証明する書類であり、正式には相殺受領書といって課税文書にはあたらないため、印紙は不要です。しかし、一部相殺のケースで、領収額が5万円を超える場合は、受取金額に応じた印紙の貼り付けが義務づけられています。

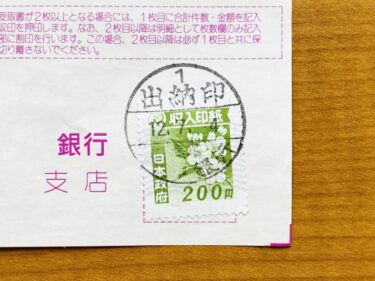

領収書に印紙を貼ったら消印を!

前述したように、5万円以上の領収では印紙の貼り付けが義務付けられています。領収書に印紙を貼る場所が設けられていれば定位置に、設けられていなければ空きスペースに貼り付けます。複数枚ある時には、横並びで貼れば問題ありません。

領収書に印紙を貼ったら、必ず消印をしましょう。消印があれば、印紙が使用済みであることがわかります。消印がない場合は、税金の仮払い状態となり過怠税がかかります。消印をする際には、領収書と印紙のどちらにも印影が残るように押印しましょう。