申告書と聞くと確定申告書が思い浮かびますが、申告が必要なものはほかにもあります。そのひとつが「償却資産」ですが、あまり聞いたことがない、よくわからないという方も多くいらっしゃるかもしれません。

この記事では、償却資産申告書とは何か、どのように書けばいいのか等について細かく解説していきます。申告は毎年行う必要があるため、しっかりと理解しておきましょう。

償却資産申告書とは?店舗や事業運営者は要確認

償却資産申告書とは?

償却資産とは、土地・家屋以外の事業用資産で、経年による価値減少を費用として処理する、つまり減価償却を行うもののことです。償却資産を所有している場合は、その評価額に応じた額の償却資産税が課せられます。そこで、償却資産申告書を提出することで、自治体は各々の所有する償却資産を把握することができます。

申告は、毎年決まった時期に行わなければなりません。それによって償却資産税の額が決定され、届いた納付書によって納付することになります。

償却資産税とはどのような税金か

償却資産税は、以下の計算式で算出されます。

償却資産税(100円未満切り捨て)= 課税標準額(1,000円未満切り捨て)× 税率

多くの自治体では税率は1.4%ですが、1.5%を課税している自治体もあります。

課税標準額は、評価額をもとに算出されます。評価額は、初年度と2年度目以降で計算方法が次のように異なります。

- 初年度

評価額 = 取得価額 - (取得価額 × 減価率 × 1/2) - 2年度目以降

評価額 = 前年度の評価額 - (前年度の評価額 × 減価率)

減価率は、資産の耐用年数によって定められています。償却資産が複数ある場合はすべての評価額を合算した上で、1,000円未満を切り捨てた額が課税標準額となります。なお、初年度の税額は月割りではないため、何月に取得しても税額は同じになります。

ただし、評価額の合計が150万円未満の場合は、償却資産税はかかりません。しかし申告は必要になるので注意しましょう。

申告方式は「一般方式」と「電算処理方式」の2種類

| 申告方式 | 申告の対象 | 税額の計算 |

|---|---|---|

| 一般方式 | 前年度から変動したもののみ(増加・減少) | なし |

| 電算処理方式 | 1月1日時点で所有しているすべての償却資産 | あり |

一般方式は、変動した資産のみの記載でよく、税額の計算をする必要がないため、手間のかからない方式と言えます。

使用している会計ソフトで償却資産申告書が作成できる場合は、電算処理方式を選択してもよいでしょう。

なお、どちらの方式を選択した場合でも、書類による申告か電子申告かを選ぶことができます。また、選択した方式によって提出書類・データの種類・様式が異なるので注意しましょう。

償却資産申告の対象資産と対象外資産

償却資産申告:6種類の対象資産

償却資産税の対象となるものは、以下の6種類に分類されます。

| 対象区分 | 具体例 |

|---|---|

| 構築物 | 看板(広告塔等)、舗装路面、庭園、門・塀、受変電設備、予備電源設備、ゴルフ練習場設備等…建物から取り外して移動することができるもの |

| 機械および装置 | 各種製造設備等(切断機・加工機・印刷機・化学装置・電動機・土木建設機械等)映画館用設備、遊園地用設備等自走式作業用機械(ショベルカー・ブルドーザー等) |

| 船舶 | ボート、漁船、貨物船、客船、遊覧船等 |

| 航空機 | 飛行機、ヘリコプター、グライダー等 |

| 車両および運搬具 | 特殊大型自動車等(電車、新幹線、消防車、救急車等)…自動車税対象外のもの |

| 工具、器具および備品 | パソコン、コピー機、複合機、看板、エアコン等業種に応じて使用するもの(厨房用具、美容・理容機器等) |

償却資産申告:無形資産等は対象外資産

償却資産は固定資産の一種であり、すべてが償却資産に当てはまるわけではありません。

無形固定資産は、会計処理上は償却するものもありますが、償却資産税の対象ではありません。具体的なものは、特許権、商標権、意匠権、借地権、ソフトウェア、のれん等です。

自動車税や軽自動車税が課税される種類の営業用車両も、対象外です。

土地・家屋も償却資産の対象外です。土地はなくなることがなく、値段の変動はあっても経年による価値の減少はありません。そのため、償却資産の対象には入りません。

家屋については、判断の難しいものもありますが、次のような基準で判断します。

| 家屋 | ・土地と構造上一体となっており、簡単に取り外しができないもの ・家屋自体の利便性を高めるもの |

| 償却資産(構築物等) | ・土地に定着していないもの・特定の業務における設備等 |

償却資産申告の例外「一括償却資産の特例」とは

償却資産税の例外として、「一括償却」という特例があります。償却資産の対象となるものは取得価額が10万円以上のものですが、そのうちの取得価額が20万円未満のものを「一括償却資産」として、一年度につき取得価額の3分の1ずつ費用計上することができます。

つまり、3年で償却することができるため、通常の償却よりも短期間で費用化できるというメリットがあります。

そのほか申請に注意が必要なケース

そのほかの例外としては、次のケースがあります。

・資産を貸している

資産を自社では使っておらず、ほかに貸している場合は申告が必要です。申告を行う義務があるのは使用者ではなく所有者であるため、忘れないようにしましょう。

・資産を共有している

また、資産をほかと共有している場合は、代表者のほか、共有者全員の連名で申告する必要があります。その資産の持分の割合もあわせて申告しましょう。

償却資産申告の必要書類:初年度と2年目以降で違うので注意

事業初年度に準備する書類は2種類

事業初年度に必要な書類は、以下の2種類です。

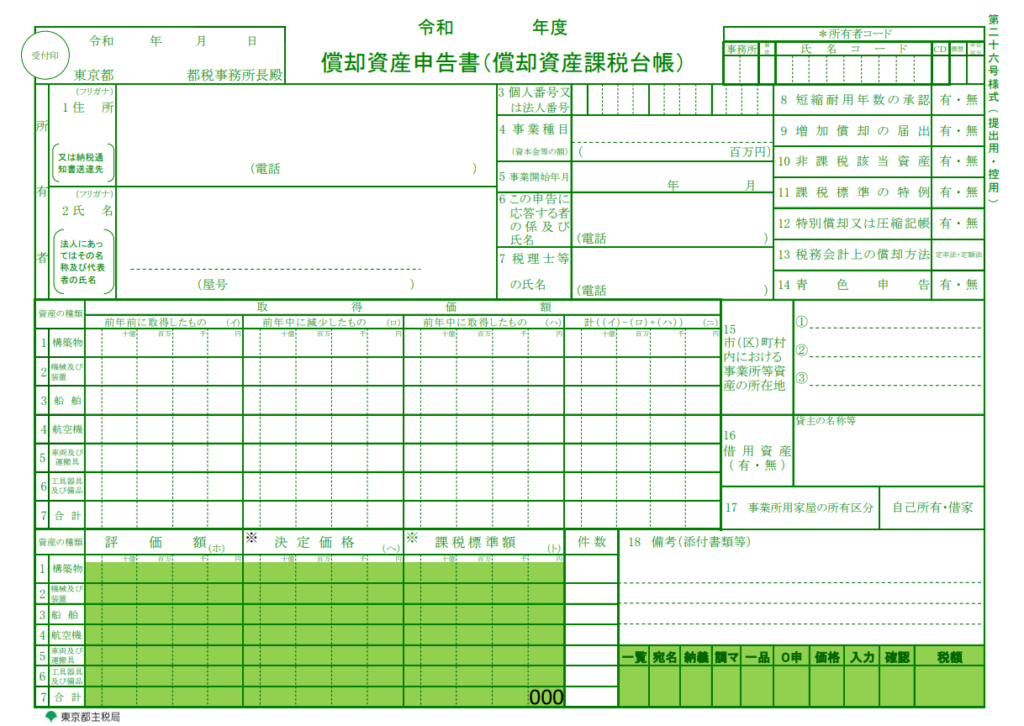

- 償却資産申告書(償却資産課税台帳)

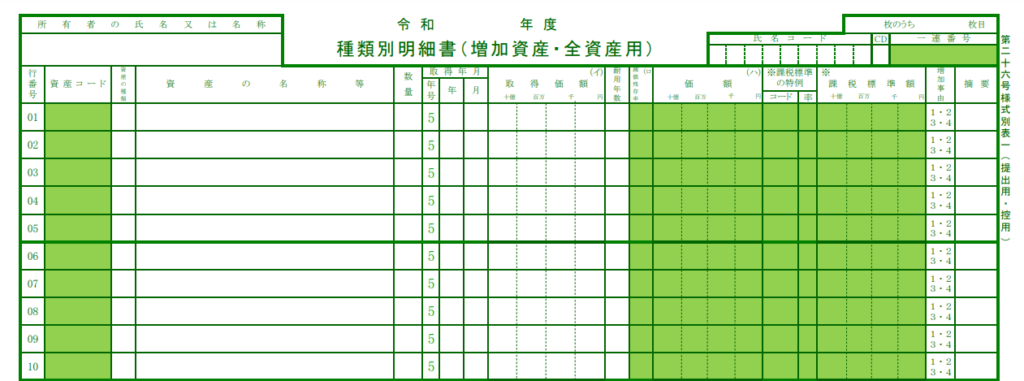

- 種類別明細書(増加資産用・全資産用)

償却資産申告書には、自社の名称や所在地、事業種目等の基本的な情報と、6種類の区分ごとにそれぞれの合計額を記入します。

種類別明細書には、すべての資産の具体的な名称や取得年月、取得価額等を細かく記入していきます。

2年目以降に準備する書類は3種類

2年目以降には、以下の3種類の書類を準備します。

- 償却資産申告書(償却資産課税台帳)

- 種類別明細書(増加資産用・全資産用)

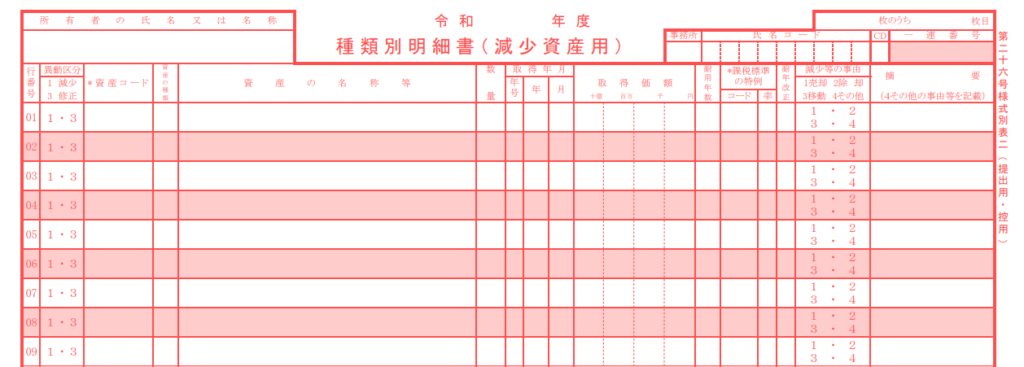

- 種類別申告書(減少資産用)

償却資産申告書については、初年度と同様に記入します。

初年度に申告した状況から変動があった場合は、増加したものは「増加資産用」、減少したものは「減少資産用」の種類別明細書にそれぞれ記入します。増減がない場合は、詳細欄には記入不要です。

償却資産申告書の書き方:3種類の詳しい解説

1.増加資産を記載する種類別明細表

その年度に新たに取得した償却資産について、詳細を記入します。初めての申告の場合は、すべての償却資産を記入します。記入箇所は上図の緑色以外の部分で、

- 資産の種類

- 資産の名称等

- 数量

- 取得年月

- 取得価額

- 耐用年数

- 増加事由

等を記入しましょう。

2.減少資産を記載する種類別明細表

2年目以降で、前年度から減少した償却資産がある場合に記入します。記入箇所は、

- 異動区分

- 資産の種類

- 資産の名称等

- 数量・取得年月・取得価額・耐用年数・減少等の事由

等です。

既に申告されている資産が印字されている場合は、変更箇所に抹消線を引いて申告する内容を修正します。

3.償却資産課税台帳である償却資産申告書

償却資産申告書は、自社についての情報と資産状況の記入欄がおおよそ上下に分かれています。資産状況についてはさらに上下に分かれていますが、上半分の取得価額の欄のみ記入します。

- 前年前に取得したもの(前回申告した金額)

- 前年中に減少したもの

- 取得したもの

- 増減を反映した合計額

の欄があり、6種類の対象資産ごとにそれぞれ記入します。下半分の緑色の欄は記入不要です。

前年度の申告内容を記入する必要があるため、前回の申告書を用意しておくとスムーズです。間違いのないように正しく記入していきましょう。

償却資産申告書の提出先は所在する市町村役場

地方税にあたるので償却資産申告書は市町村役場に提出する

申告書類を作成したら速やかに提出しましょう。償却資産税は地方税にあたるため、提出先は資産の所在地の市町村役場です。東京都の場合は、区の都税事務所に提出します。

ひとつ注意が必要なのは、償却資産の所在する自治体に申告する必要があることです。会社所在地以外の地域に償却資産を所有する場合は、その自治体ごとに申告書類を作成し、提出する必要があります。

提出期限と3種類の提出の方法

償却資産申告書の提出期限は毎年1月31日で、全国で共通しています。毎年1月1日の状況を1か月以内に申告する必要があるため、早めに準備をしておきましょう。

提出方法は以下の3種類です。

- 郵送

- 持参

- 電子申告

郵送・持参の場合は、PC上または手書きで必要事項を記載し、紙に印刷したものを提出します。

また、確定申告等と同様に電子申告することもできます。eLTAX(地方税ポータルシステム)を利用するため、事前の届出や準備が必要ですが、PC上で申告が完了するため手間のかからない方法です。

償却資産申告書のQ&A:提出遅れ等

Q1:提出が遅れた時や修正したい場合は?

申告書の提出が遅れた場合は、そのままにしておくと不申告として過料を課せられることがあります。

過料については自治体の条例によって異なりますが、地方税法第386条によると、10万円以下の過料を課することができるとされています。提出の遅れに気づいたら、速やかに申告を行いましょう。

あとから修正に気づいた場合は、該当箇所を修正した申告書を作成し、再提出する必要があります。備考欄等にその旨を記載し、修正した箇所がわかるようにしておきましょう。

Q2:虚偽の申告をした場合は?

虚偽の申告を行った場合は、地方税法第385条の規定により、罰金や懲役が課せられることがあります。

Q3:償却資産はPCで申告できる?

eLTAX(地方税ポータルシステム)を利用することで、PCでの申告(電子申告)も可能です。

eLTAXを利用するには、まずPCから利用届出を行い、利用者IDを取得します。そしてPCやブラウザの設定、プラグインのインストール等を行い、電子証明書を準備して、利用開始となります。詳しくは下記のリンクでご確認ください。

(eLTAXのご利用の流れ:https://www.eltax.lta.go.jp/eltax/gaiyou/flow/)

PCでの申告(電子申告)の場合も書類の場合と同様、一般方式と電算処理方式から選択することができます。また、前年の申告内容をもとにデータが一部記載されている「プレ申告データ」を活用することもできます。

まとめ

業種や事業規模によっては、償却資産税のかからない場合もありますが、償却資産の申告は行わなければなりません。

そのためには、所持している資産の価値を把握し、適切に管理しておく必要があります。毎年行う必要があるため、忘れずに申告しましょう。