収入印紙は印紙税の支払いで使いますが、必要な書類を発行する必要があるたびに課税額を調べてしまうという方も多いでしょう。

そこでこの記事では、収入印紙が必須な文書の種類や金額、買える場所、貼り方や消印(割印)の必要性、勘定科目等を徹底解説します。

実はコンビニで手に入る等、意外と知られていない情報にも触れています。

作成中の書類に印紙を貼る必要があるのか、いくらの印紙を貼るべきか悩んだ時は、是非参考にしてください。

収入印紙の基礎知識

印紙税の歴史は古く、1873年にスタートしました。

金銭や有価証券の引き渡しがあるような取引で課税され、書類に収入印紙を貼り、消印を押すことで納付できます。

税額は、国税庁が公開している「印紙税額一覧表」を確認し、間違えないよう注意して選びましょう。

収入印紙とは

収入印紙とは、政府が発行する国に対する租税や手数料等を納めるための証票です。略して「印紙」と呼ばれることもあります。

領収書に貼られているのを見たことがある方も多いでしょう。

印紙は一般的に作成者が貼付し、納付します。

一方で、印紙を貼り忘れると法律違反となり、過怠税が課せられます。

少額の貼り忘れならともかく、数十万円の印紙を忘れると100万円を超える可能性も。

頻繁に使う収入印紙は何枚かストックし、管理表を用意して2人以上でチェックをすると安心です。

課税額はどのくらい?

印紙税額は文書の名称ではなく、記載事項や取引金額で決まります。

少額であれば200円、高額になると60万円もあります。

税額は記載金額に応じて段階的に上がるものや、一律で決まっているものがあります。

段階的に税額が上がる文書の場合は、非課税もあり得ます。

例えば5万円未満の領収書は非課税です。

金額そのものが記載されていなくても、単価や数量から取引額が推定される場合は、推定額を記載金額とすることがあります。

複数の印紙を貼っても良いので、最低金額の200円を何枚か手元に置いておくと良いでしょう。

収入印紙と収入証紙との違い

収入印紙と似ているために混同されやすいのが「収入証紙」で、都道府県への各種手数料等の支払いに使われます。

収入印紙と収入証紙の違いをまとめると次の通りです。

| 収入印紙 | 収入証紙 | |

| 納入先 | 国 | 地方公共団体 |

| 購入できる場所 | 郵便局・法務局等 | 市町村の役所や税事務所 |

| 印紙の額面 | 1円~10万円まで31種 | 1円~1万円まで 細かい金額は自治体による |

表の通り、これらの大きな違いは税金の納入先、購入できる場所、額面等です。

東京都や大阪府等、収入証紙の取り扱いを行っていない自治体もあります。

収入印紙はどんな時に必要?

収入印紙は以下のケースで使われます。

- 印紙税の納付(課税文書に貼付)

- 裁判手続の手数料(訴状や申立書に貼付)

- 国家試験の受験費用を支払う(受験願書に貼付)

- 不動産登記や商業登記の登録免許税を支払う(登録免許税納付用台紙に貼付)

- パスポートの取得費用のうち国の手数料分の支払い(取り扱い窓口にて)

特に多く使用されるのは、印紙税の納付時です。

収入印紙が必要な課税文書とは

課税文書とは、次の3つに当てはまる文書のことです。

- 課税物件表)に掲げられている20種類の文書により、証されるべき課税事項が記載されていること。

- 当事者の間において、課税事項を証明する目的で作成された文書であること。

- 非課税文書の規定により、印紙税を課税しないこととされている非課税文書でないこと。

これらすべてに当てはまるものが課税文書です。

国税庁のサイトの「印紙税額一覧表」に詳細が公開されていますので、収入印紙が必要かどうかがわからない時には活用しましょう。

また、印紙が貼られていなくても受け取り側にはペナルティはなく、書類の有効性は保たれます。

ただし、正しく納税できない会社だと思われ、信用問題に関わります。

対象かどうかの判断に迷ったら、慎重な対応を。都度チェックするくらいでも損はありません。

収入印紙が必要な場合

収入印紙は、印紙税・裁判手続の手数料・国家試験の受験費用を支払う時に使用します。

企業の場合は、印紙税の納付時に使用するケースが多いでしょう。

特に使用頻度が高いのは、5万円を超える領収書を発行するタイミングです。

税額は、一律に決められているものや記載金額によって決まるものがあります。

下記では、主な課税文書と納税額をご紹介します。

5万円を超える領収書

5万円を超える領収書には、収入印紙を貼り、200円〜20万円まで段階的に上がる金額を納付します。

迷いやすいのは消費税分も課税されるかどうかですが、領収書上で消費税額を明確にすれば、印紙税の対象外になります。

例えば、定価48,000円消費税4,800円で合計が52,800円の商品を買った場合。

領収書に52,800円(うち消費税4,800円)と記載すれば、5万円未満として処理されます。

一方で、単に52,800円とだけ書いた場合は課税対象です。

また、祭祀・宗教・学術等営業に関しない領収書は非課税となります。

継続取引の契約書

継続取引の契約書は、特定の相手との継続的な取引のために作る次のようなものが該当します。

- 特約店契約書

- 代理店契約書

- 銀行取引約定書

- 信用取引口座設定約諾書

- 保険特約書

例えばメーカーと卸売店の間で、ある商品について今後1年間は価格を1万円とする取り決めを記載した書類は、継続取引の契約書とみなされます。

ただし、期間が3か月未満と短く更新に関して取り決めがない契約は含まれません。

なお、継続取引の契約書の場合は、1通あたり4,000円を納付します。一律で決まっているので間違える心配がありません。

請負契約に関する契約書

請負契約に関する契約書には、次の書類が該当します。

- 映画俳優やスポーツ選手等の専属契約

- 新聞広告やコマーシャル放送等の広告契約

- 工事請負契約

- 物品加工の注文請書

請負契約とは、請負人が仕事の完成を約束し、その結果に報酬が支払われる契約です。

請負人は依頼主に対して完成物に対する担保責任があります。

契約で指定されたレベルに満たない場合は報酬を請求できません。

課税額は金額によって段階的に上がり、200円〜60万円までと幅があります。

なお、1万円未満なら非課税です。

為替手形や約束手形

為替手形や約束手形は、第3号文書です。

手形とは、指定期日に取り決めた手形代金を支払うことを約束した有価証券です。

繊維業界・建設業界・鉄鋼業界等では、手形を利用する商慣習が根強くあります。

手形の課税額は、10万円未満は非課税です。

10万円以上の場合は、200円〜20万円まで段階的に上がります。

また、一覧払手形は税額が一律200円と決められています。

金額をあとから記載した場合は、記載者が納税義務者になるので気を付けましょう。

収入印紙が不要の場合

請求書や注文書のように課税対象でなければ、もちろん収入印紙を貼付しません。

また、領収書・契約書の名称でありながら、印紙不要な場合もあります。

クレジットカードで支払ったことが明記された領収書は、5万円以上でも不要です。

また、最近増えている電子契約書も、課税対象にはならないと国税庁のサイトに明記されています。

収入印紙が不要となるケースについて、下記で詳しく解説します。

クレジットカード等を利用した際の領収書

クレジットカードは、商品を引き渡すタイミングで金銭や有価証券の受け渡しをすることがないため、印紙は不要です。

ただし、領収書にはクレジットカードで支払った旨を記入します。

書かれていなければ、第17号文書の条件を満たすため、収入印紙を貼る対象です。

領収書に支払い方法をきちんと記載することは、印紙代の節約に繋がります。

電子契約等

印紙税は書面に対する課税です。紙で出力されたものに課せられると考えてください。

電子契約は実際に書面が交付されていないとみなされるため、課税されません。電子契約に切り替えることで、用紙や印紙を節約できます。

文書をFAXで相手先に送った場合も同様です。

特に高額な印紙を扱う文書が多い建設業界等では、電子契約に移行し、経費削減や管理業務の簡素化を行う会社が増えています。

ただし、メールやFAXで送付したのちに現物を出力し、相手方に持参した場合は、印紙税が掛かるので注意しましょう。

収入印紙はどこで買える?

収入印紙は財務省が発行していますが、日本郵政が販売の委託を受けているため、郵便局で買えます。

また、郵便マークの下に「印紙」と書かれた看板を掲げている「収入印紙売りさばき所」でも買えます。

「切手を取り扱う店舗であれば印紙の取り扱いもある」と考えるとわかりやすいです。

収入印紙は、1円〜10万円までの31種類。

すべての種類を取り扱っているのは、郵便局・法務局のみです。

使う予定がある場合は、余裕をもって買っておくことをおすすめします。

郵便局や法務局での購入が基本

使用頻度の高い200円以外の収入印紙が必要ならば、郵便局または法務局に行きましょう。

31種類すべての印紙が購入できます。

郵便局は平日9時〜17時まで窓口が空いているので、買いやすいのがポイントです。

出張所等で買いたければあらかじめ予約しておくか、大きな郵便局に行きましょう。

法務局の営業時間は、平日8時30分〜17時15分です。

お昼休みの時間帯は職員の数が減り混雑していることもあるので、時間に余裕を持って出かけるようにしましょう。

コンビニでも買えるが注意が必要

収入印紙はコンビニでも買えますが、どこのコンビニでも必ず売っているわけではありません。また、すべての金種が揃っているわけでもありません。

利用頻度の高い200円の印紙なら比較的手に入りやすいです。

大きな店舗でも200円から1,000円までの扱いがほとんどなので、高額の印紙が欲しい場合は要注意です。

事前に依頼すれば取り寄せてくれるコンビニもあるようですが、店舗によって異なるので最寄りのコンビニが対応しているか確認しておきましょう。

収入印紙購入先一覧

収入印紙が購入できる店舗を一覧でまとめました。

| 郵便局 | 31種類すべての収入印紙を販売 全国に2万店舗以上あり買いやすい(2022年2月28日時点) |

| 法務局 | 31種類すべての収入印紙を販売 法務局への提出書類に貼る場合は便利 |

| コンビニ | 主に200円を販売 店舗によっては在庫がないことも |

| 金券ショップ | タイミングによっては販売されていることもある 額面より安く買えることも |

| たばこ屋・酒屋 | 店先の看板に「印紙」と書かれている町の商店 販売されている種類は店ごとに異なる |

確実に手に入れるためには郵便局・法務局での購入がおすすめです。

収入印紙の貼り方と消印(割印)について

収入印紙を貼ったら、必ず消印が必要です。

消印は文書の契約印でなくても、文書の作成者や代理人・従業員・使用人の印章または署名であれば差し支えありません。

消印を押してしまったあとに、その書類を使わなくなってしまった場合は、還付される可能性があります。

切り取ったりシュレッダーにかけたりせず、税務署に相談してみましょう。

収入印紙の貼り方

収入印紙の貼り方や貼る場所に特に決まりはありません。

ひとつの文書に複数枚貼る場合は、上下または左右に並べて貼ります。

領収書に印紙の貼り付け欄があれば、迷わなくて済みます。

貼り付け欄がなければ領収書の空きスペースに貼れば問題ありません。

契約書の場合は、タイトル左右の空きスペースに貼られることが多いです。

会社でルールを決めておくと迷わずに貼れ、貼り忘れ防止にも繋がります。

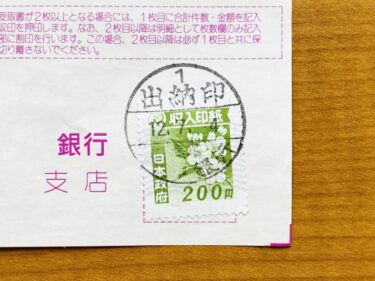

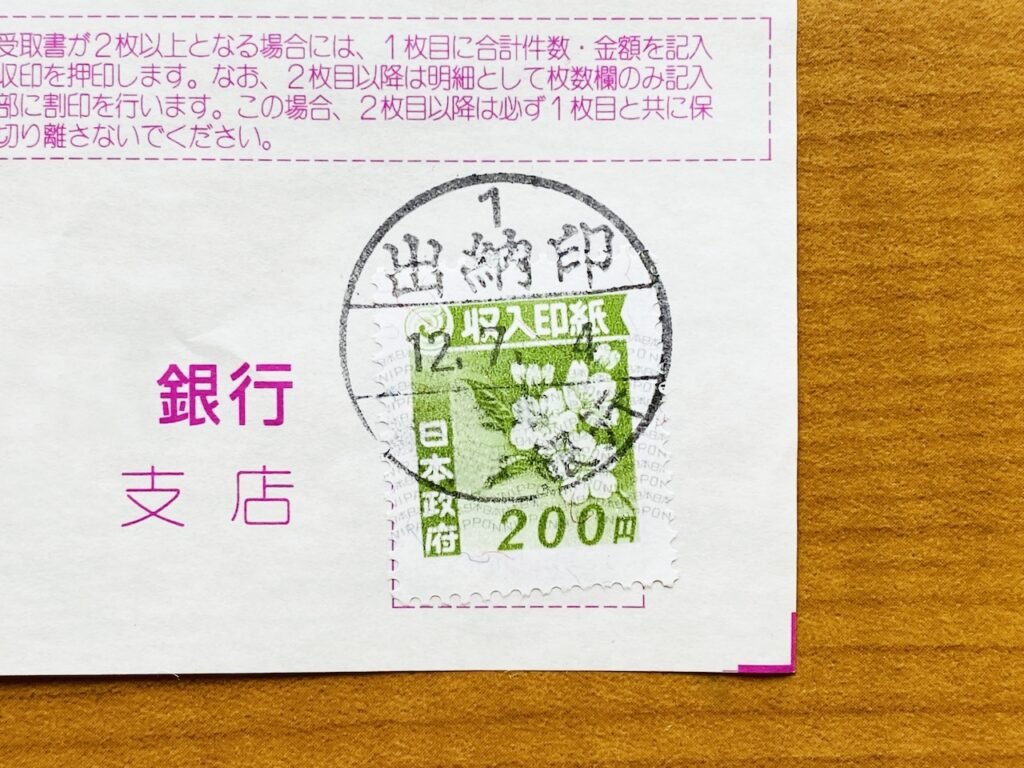

収入印紙には消印(割印)が必要

収入印紙を貼ったら、消印(割印)が必要です。

消印が必要な理由は、収入印紙が再利用されることを防ぐためです。

収入印紙と課税文書にまたがるようにして消印を押せば、印紙の上下左右どこに押しても構いません。

印鑑がない場合は、ボールペン等消えないインクでサインすれば消印として認められます。

斜線や二重線を引いただけでは消印になりませんのでご注意ください。

消印を押した収入印紙の保管方法

未使用の収入印紙は、郵便局で手数料を払えば別の収入印紙と交換してもらえます。

明らかに課税文書ではないものに貼り付けてしまった場合も交換対象です。

ただし、消印を押した印紙の交換はできません。

では、課税文書を作成し収入印紙を貼付・消印したあとに、文書を使わなくなってしまった場合はどうしたら良いでしょうか。

消印を押した場合は、税務署に持参すれば還付の対象となる場合があります。

課税文書から剝がしたり印紙だけを切り取ったりすると還付されないのでご注意ください。

収入印紙に関するみんなのこまったを解決

収入印紙による納付方法は、ほかの税金と比べると特殊に感じられるでしょう。

普段から取り扱っていなければ、ついうっかり忘れてしまう等のミスも起こり得ます。

ここでは、収入印紙に関してよくある失敗を元に、どうしたら良いのかを解説します。

ミスはないのが理想ですが、うっかりしても慌てず冷静に対処していきましょう。

収入印紙を貼り忘れた書類は有効か?

収入印紙を貼り忘れて書類を提出してしまったという場合でも、書類自体が無効になることはありません。

また、収入印紙を貼っても消印を忘れた場合や無効な消印を押した場合も、書類は有効です。

ただし、印紙税を払えていないため法律違反になってしまいます。

印紙税を払わないとどうなる?

印紙税を払わないと違法行為となり、ペナルティが課されます。

当初の納税額の2倍~3倍の額を納める必要があります。

貼り忘れに気がついたら、税務署に早めに申告するようにしましょう。

また、貼り忘れを防止する策として、ダブルチェックをしてから発行する等の運用ルールを決めておくと良いでしょう。

収入印紙を貼り間違えたらどうすればいい?

次のようなケースでは、申請すれば還付してもらえます。

- 非課税文書なのに収入印紙を貼ってしまった

- 本来の課税金額を超えた額の収入印紙を貼った

ただし、作成から5年以内の文書に限ります。

貼り間違いが起こったら、印紙税過誤納確認申請書に必要事項を記載し、書類と一緒に税務署に提出しましょう。

申請書は国税庁のサイトからダウンロード可能です。

収入印紙の勘定科目は何?

収入印紙を購入してすぐに使用した場合は、勘定科目は基本的に「租税公課」を使います。

実際は、使用するたびに購入するのではなくまとめて購入し置いておくことが多いです。

すぐに使わず置いておく収入印紙は「貯蔵品」として扱います。

【まとめ】収入印紙を正しく使うための知識を身に着けよう

この記事では、収入印紙について、必要な課税文書の種類や購入できる場所、貼り方、勘定科目等を解説しました。

収入印紙を貼り忘れるとペナルティが課されますので、因子の正しい使い方を押さえておくことが大切です。

もし「収入印紙が必要な文書か」「いくらの収入印紙が必要なのか」等に悩んだら、是非この記事の内容をお役立てください。