取引の仕訳を作成したり、帳簿に記入したり、貸借対照表等を作成したりする際に、その対象が流動・固定のどちらの区分でどの科目に該当するか迷ったことはありませんか。

正常営業循環基準・1年基準の2つの区分基準を把握していれば、そんな悩みを解消できます。

本記事ではそれぞれの区分基準がどのようなものなのか詳しく解説しています。判断の手順や例外扱いの科目についてもご紹介。

皆様の日々の業務に役立てていただける内容になっています。是非、最後までお付き合いください。

正常営業循環基準(英語でNormal operating cycle rule)は資産や負債の流動性を識別する基準のひとつ

企業会計原則が定めているバランスシート上の流動・固定の区別基準のひとつです。営業循環基準とも呼ばれます。

企業の主たる営業取引により生じた債権や債務(資産や負債)を、流動資産または流動負債に分類するための基準です。

これに該当する場合は、後述する1年基準(ワン・イヤー・ルール)が適用されません。つまりは、主たる営業取引により生じていれば、期間の長短を問わないのです。

正常営業循環とは、通常の営業サイクルのことです。本業において、投下された資本が生産・販売のプロセスを経て資本として回収されるまでのプロセスのことを言います。

仕入→製造→在庫→販売→回収

要するに、現金を使って仕入を行い、仕入れた商品を販売して現金を回収するまでのサイクルのことです。

この循環のプロセスに含有されるものが流動項目とされ、それ以外の資産を固定項目と見なします。このプロセスが循環することで、企業活動が継続できます。

流動・固定の区別基準は正常営業循環基準だけではありません。もうひとつ、1年基準というものがあります。

2つあると、どちらを使えばいいのか迷ってしまいませんか。次で、判断の手順を解説いたします。

資産や負債が「流動」的なのかを判断する流れをわかりやすく解説

流れを解説|まずは正常影響循環基準で判断する決まり

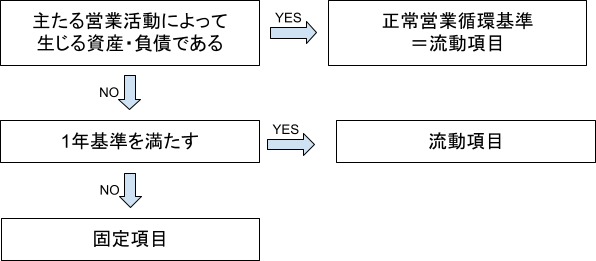

流動・固定の区分は、上記の図の手順で行います。まずは通常の営業サイクルに該当するものかどうかを判断し、それに該当するのであれば流動項目です。

そして、そうでない場合は1年基準に該当するかを見ます。その上で、該当するなら流動項目となり、該当しないのであれば固定項目です。

ここまで1年基準がどのようなものかについて言及してこなかったので、少し確認しておきましょう。

1年基準(ワン・イヤー・ルール)とは?

こちらも、企業会計原則が定めているバランスシート上の流動・固定の区別基準のひとつです。

主たる営業取引以外によって生じた債権や債務(資産や負債)は、決算日の翌日から起算して1年以内に履行期限を迎える債権や債務(資産や負債)を流動項目とし、1年を越えて履行期限を迎える債権や債務(資産や負債)を固定項目とするという基準です。

資産の場合は、履行期限が1年を超える以外に現金化が本来の目的ではないものも固定資産とします。

なお、1年以内に回収される債権(流動資産)と1年以内に支払わなければならない債務(流動負債)の割合を流動比率と言います。この比率は高ければ高いほど、負債の返済能力が高かったり、運転資金があったりすると考えられるため、金融機関の融資においてポイントとなる指標です。

流動比率についてさらに詳しく知りたい方は以下の記事も参考にしてみてください。

>>流動比率の指標とは? 目安や計算方法・高すぎる場合のリスクを解説

IFRSでも資産・負債の流動性の判断に正常営業循環基準を用いる

国際財務報告基準(International Financial Reporting Standards:IFRS)でも同様の基準が用いられています。

国際財務報告基準は国際会計基準審議会が定めた会計基準です。国際財務報告基準が定める財務諸表の構成は以下の通り。

- 財政状態計算書(A statement of financial position:F/P)

- 包括利益計算書(A statement of comprehensive income:C/I)

- 株主持分変動計算書(A statement of changes in equity:C/E)

- キャッシュフロー計算書(A statement of cash flows:C/F)

このうち、財政状態計算書がバランスシートに該当するものです。

国際財務報告基準においても、資産・負債は原則として流動・非流動に区分して財政状態計算書に表示(例外あり)。区分基準には、正常営業循環基準と1年基準が使用されます。

1年基準より先に正常営業循環基準で判断する理由

企業会計原則では、正常営業循環基準にあたらないものを、1年基準で区分するとあります。会計はルールに則って処理を行うものです。だからこそ、日本企業の多くがこの原則に従って正常営業循環基準を優先していると考えられます。

実際は、このような記述です。

企業会計原則注解:

〔注16〕流動資産又は流動負債と固定資産又は固定負債とを区別する基準について受取手形、売掛金、前払金、支払手形、買掛金、前受金等の当該企業の主目的たる営業取引により発生した債権及び債務は、流動資産又は流動負債に属するものとする。ただし、これらの債権のうち、破産債権、更正債権及びこれに準ずる債権で一年以内に回収されないことが明らかなものは、固定資産たる投資その他の資産に属するものとする。

貸付金、借入金、差入保証金、受入保証金、当該企業の主目的以外の取引によって発生した未収金、未払金等の債権及び債務で、貸借対照表日の翌日から起算して一年以内に入金又は支払の期限が到来するものは、流動資産又は流動負債に属するものとし、入金又は支払の期限が一年をこえて到来するものは、投資その他の資産又は固定負債に属するものとする。

現金預金は、原則として、流動資産に属するが、預金については、貸借対照表日の翌日から起算して一年以内に期限が到来するものは、流動資産に属するものとし、期限が一年をこえて到来するものは、投資その他の資産に属するものとする。

所有有価証券のうち、証券市場において流通するもので、短期的資金運用のために一時的に所有するものは、流動資産に属するものとし、証券市場において流通しないもの若しくは他の企業を支配する等の目的で長期的に所有するものは、投資その他の資産に属するものとする。

前払費用については、貸借対照表日の翌日から起算して一年以内に費用となるものは、流動資産に属するものとし、一年をこえる期間を経て費用となるものは、投資その他の資産に属するものとする。未収収益は流動資産に属するものとし、未払費用及び前受収益は、流動負債に属するものとする。

商品、製品、半製品、原材料、仕掛品等のたな卸資産は、流動資産に属するものとし、企業がその営業目的を達成するために所有し、かつ、その加工若しくは売却を予定しない財貨は、固定資産に属するものとする。

なお、固定資産のうち残存耐用年数が一年以下となったものも流動資産とせず固定資産に含ませ、たな卸資産のうち恒常在庫品として保有するもの若しくは余剰品として長期間にわたって所有するものも固定資産とせず流動資産に含ませるものとする。

引用元:企業会計原則注解

それ以外に理由として考えられるのは、すべてを1年基準で流動・負債を区分すると企業間比較等で問題が生じるからでしょう。

通常の営業サイクルの一循環の長さは業種・業態によって様々です。業種・業態によっては、1年を超えて決済されたり、1年を超えて費用や収益になったりすることもあるでしょう。

ですから、杓子定規に「1年」という尺度で区分をしてしまうと、誤った解釈を生みかねません。

正常営業循環基準であれば前述したとおり、期間の長短に関係なく通常の営業活動サイクル内にあれば流動項目と見なします。であれば、循環サイクルの期間の差により企業ごとの流動・固定の区分に差がでることを防ぐことができるでしょう。

科目によって、どちらの基準を使うか決まっているものがあります。次は、それを見ていきましょう。

正常営業循環基準が適用となり「流動」と判断される勘定科目の具体例

具体例|正常営業循環基準で流動資産と判断される勘定科目

正常営業循環基準により流動資産の区別をされるものには、次のようなものがあります。

- 現金・預貯金(注)

- 受取手形

- 売掛金

- 前払金

- 棚卸資産(製品・商品・材料・仕掛品)

要するに、現預金・営業上の債権・棚卸資産です。企業の主たる営業取引により生じた債権か、通常営業サイクルプロセスに含まれているかどうかで考えましょう。

(注)定期預金を除きます。理由については、後述します。

具体例|正常営業循環基準で流動負債と判断される勘定科目

反対に、正常営業循環基準により流動負債の区別をされるものには、次のようなものがあります。

- 支払手形

- 買掛金

- 前受金

要するに、営業上の債務です。こちらの場合も、企業の主たる営業取引により生じた債務か、通常営業サイクルプロセスに含まれているかどうかで考えましょう。

次は、1年基準で区分する科目です。

正常営業循環基準の後、1年基準で「流動」「固定」が判断される具体例

1年基準により、流動と固定の区別をするものとしては次のようなものがあります。

【資産】

- 定期預金

- 貸付金

- 差入保証金

- 未収金

【負債】

- 借入金

- 受入保証金

- 未払金

詳細は、前述の企業会計原則注解をご確認ください。

実は、あらかじめ流動・固定のどちらに該当するか決まっていたり、特殊な扱いをする科目があります。次は、それについて解説しましょう。

資産と負債の流動性を識別するルールの例外となる勘定科目

例外1|判断なしで固定資産とすることになっているもの

以下のものは、固定項目だと予め定められています。

【有形固定資産】

- 建物

- 構築物

- 機械装置

- 車両運搬具

- 工具器具備品

- 土地 等

有形固定資産とは、物理的な形態を持っていて1年を超える長期にわたり使用される事業用資産です。先の注解のとおり、残存耐用年数が1年以下となっても流動資産とせずに固定資産に含有させることとなっています。

【無形固定資産】

- 営業権

- 特許権

- 商標権 等

無形固定資産とは、物理的な形態を持っていないものの1年を超えて使用される資産です。こちらの場合も、残存年数が1年以下となっても流動資産とせずに固定資産に含有させることとなっています。

【投資その他の資産】

- 子会社株式

- 投資有価証券

- 長期貸付金

- 出資金 等

投資その他の資産とは、固定資産のひとつです。有形固定資産・無形固定資産に属さない資産となります。長期保有が目的であり、現金化が本来の目的ではありません。

例外2|引当金

貸倒引当金以外の引当金は、原則として1年基準で流動・固定の区分を判断します。

貸借対照表原則において、賞与引当金のように、通常1年以内に使用される見込みのものは、流動負債の区分です。また、退職給付引当金のように、1年を超えて使用される見込みのものは、固定負債の区分とされています。

例外3|定期預金

預金は基本的には流動資産です。しかし、拘束性がある預金は1年基準が適用されます。

注解にもあるように、預金については1年以内に履行期限を迎えるものは流動資産として扱い、履行期限が1年を越えるものは投資その他の資産だと判断します。投資その他の資産は、固定項目です。

要するに、現金化に1年以上かかる定期預金は固定資産になると考えましょう。

例外4|有価証券

内容により流動・固定の区分を判断するのが通常です。

注解において、有価証券は証券市場に流通し短期的資金運用のために一時的に所有するものは、流動資産。証券市場において流通しない、あるいはほかの企業を支配する等の目的で長期的に所有するものは、投資その他の資産として扱うと定められています。

ですから、売買目的の上場企業の有価証券株式は流動項目。非上場株式や長期保有目的の株式は投資その他の資産、つまりは固定資産となります。

例外5|破産更生債権等

1年基準で考えるのが一般的です。注解において、破産債権・更正債権・これに準ずる債権で1年以内に回収されないことが明らかなものは、固定資産である投資その他の資産として扱うとされています。

正常営業循環基準に関する疑問を解決|Q&A

そもそもなぜ資産や負債を流動と固定に分けるのか?

ステークホルダーにとって、企業の資金繰りの安定性・財務の健全性・借金の返済能力等をバランスシートから読み取るためです。

流動項目・固定項目を比較することで、短期支払能力に余裕があるかどうかがわかります。

前払費用を正常営業循環基準で判断しないのはなぜ?

企業会計原則で規定されているからです。それ以外にも、経過勘定項目は通常の営業サイクルに含まれていないからだと言ってもよいでしょう。

注釈において前払費用は、1年以内に費用となるものは流動資産として扱い、1年を越える期間を経て費用となるものは、投資その他の資産として扱います。

まとめ

流動・固定の区分は、正常営業循環基準を優先して摘要し、その後に1年基準を当てはめて判断を行います。一部例外となるものがありますので、ご注意ください。

この区分を正しく行うことで、バランスシートから短期の支払能力が把握しやすく、流動比率という指標の算出により負債の返済能力・運転資金力の有無を理解しやすくなります。

正しい仕訳・帳簿付け・バランスシート作りのためにも、本記事の内容をマスターしましょう。