近年、キャッシュレス決済が普及してきました。キャッシュレス決済のひとつである電子マネーも、その便利さから利用者が増え、様々な種類のサービスがあります。読者の皆様の中にも、通勤にSuicaやPASMOといった交通系ICカードを利用している方は少なからずいらっしゃるはずです。

決済が手早く便利な電子マネーは、ビジネスにおいても今後益々活用が進むことが予想されます。ですから、経費精算もそれに対応していかなければならなくなるでしょう。

この記事では電子マネーの経費精算に焦点を当て、「電子マネーとはどのようなものか」「電子マネーで経費精算を行うメリット」「支払形式ごとの会計処理の方法」についてご紹介します。

是非、最後までお付き合いください。

電子マネーとは電子化された現金で決済をすること

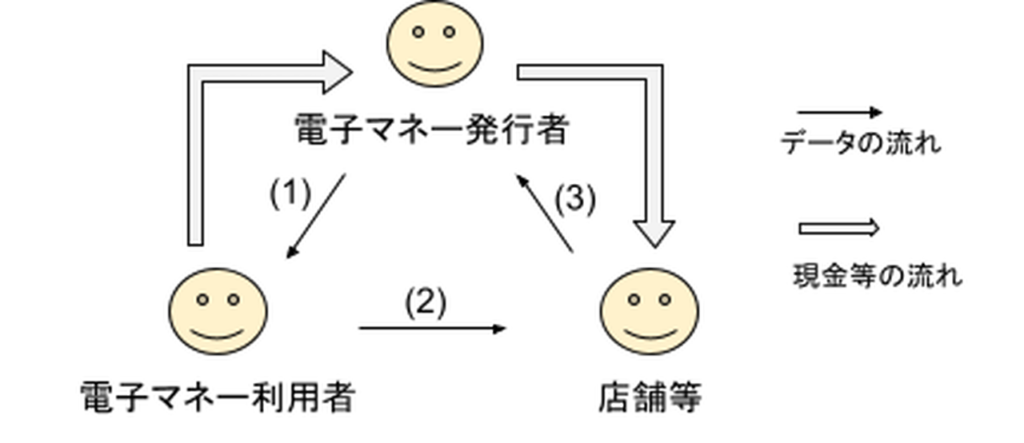

「電子マネー」とは、「現金等を電子化し、そのやり取りによって決済をするサービス」です。データの授受により、現金で決済するのと同じように物品の購入やサービスを受けるときの支払いに使うことができます。

現金がデジタル化されているため、決済がすべて通信で完結するのが特徴です。電子マネーは、一般的に以下のような仕組みとなります。

- 利用者は発行者に電子マネーの発行を要請し、発行者は利用者に電子マネーを提供します(電子データを非接触型ICカード・スマートフォン等に記録します)。

- 利用者は、商品・サービスの代金として電子マネーを店舗等に渡します。

- 発行者は店舗等の請求に基づいて、電子マネーと引き換えに現金等を支払います。

同じキャッシュレス決済であるクレジットカードと電子マネーの違いは、どのようなものでしょうか。

クレジットカードの支払方法は、基本的に後払いです。それに対して、電子マネーの支払方法は、「プリペイド型」「ポストペイ型」「デビット型」の3つとなります。加えて、クレジットカードの利用には審査が必要ですが、電子マネーの利用には審査が必要ありません。もうひとつ付け加えるならば、クレジットカードの利用時には本人認証(暗証番号の入力・署名)が必要なのに対して、電子マネーはそのような手続きが不要です。

要するに、電子マネーは支払方法が多様で、審査を受ける必要もなく利用できるので、クレジットカードよりも利用のハードルが低い決済方法だと言えます。

電子マネーの支払形式

先述した通り、電子マネーの支払方法には「プリペイド型」「ポストペイ型」「デビット型」があります。それぞれの特徴と代表的なサービスはどのようなものでしょうか。

①プリペイド型(前払い)

前払い型の電子マネーです。前もって現金等をチャージ(入金)しておくことで、残高分だけ支払いが可能になります。

チャージが可能な金額の上限は電子マネーの種類によって異なり、2万円から5万円が一般的です。チャージされている金額が一定の金額を下回ったときに、クレジットカードからオートチャージができるものもあります。

代表的なサービス:

Suica・PASMO・ICCOCA等の交通系ICカード、Edy、nanaco等

経費となるのは実際に使用した金額のみ

プリペイド型の電子マネーの場合は、原則として「実際に使用した金額のみ」を経費として処理する必要があります。ICカード等にチャージしただけでは、経費の扱いになりません。

なぜなら、チャージした時点ではチャージした金額のすべてを業務のために利用したのかどうかがわからないからです。よって、業務を遂行するために使用した金額のみを経費として精算するのが良いでしょう。

②ポストペイ型(後払い)

後払い型の電子マネーです。電子マネーとクレジットカードを紐付けて使用します。

電子マネーで支払った代金は、クレジットカードの利用料金と共に口座から引き落としされるのが特徴です。予めチャージをしておく必要がなく、残高不足で使えないという心配がありません。後払いのため、電子マネーで代金を支払ったタイミングと後日決済をしたタイミングで、それぞれ経費処理が必要となります。

代表的なサービス:

iD、QUICPay、ETC等

③デビット型(都度払い)

即時決済型の電子マネーです。電子マネーで支払った代金は、即座に利用額が口座から引き落とされます。電子マネーとデビットカードを紐付けて使用するのが特徴です。

登録しておいた銀行口座からリアルタイムで精算が行われるため、口座に十分な残高があればチャージ残高を気にする必要がありません。

代表的なサービス:

iD(銀行発行のデビットカードに紐づけ)

企業が電子マネーを用いて経費計上するメリット

小口現金の管理負担がなくなる

経費を電子マネーで決済すれば、小口現金を管理する時間と手間を減らすことが可能です。

小口現金を扱っていると、まず精算そのものに時間と手間がかかります。そして、計算間違いをしたり手渡しする金額を間違えたりすれば、帳簿と小口現金の残高が不一致になることがあります。そうなれば、精算内容を調べ直し、間違いを見つけ出さなくてはなりません。また、精算をするにあたって小口現金の残高・釣銭のストックが不足することのないように、口座から引出したり両替をしたりする必要もあります。

こうした負担が、電子マネーをはじめとしたキャッシュレス決済を行うことで軽減されます。

【補足】

小口現金:

日常の取引で必要となる少額の現金等による支払いのための資金です。経理担当者等が支払いを担当し、この資金から経費の精算を行います。

精算時のミスを防げる

人為的な払い間違い等のミスを防ぐことができます。電子マネーといったキャッシュレス決済は、精算金額を誤ることがありません。支払いをする際に、硬貨を間違えて支払い過ぎる等のミスを減らすことができます。

また、キャッシュレス決済の利用明細データは経費精算ソフトや会計ソフトに連動させ、自動的にデータを取り込ませることが可能です。経費精算の申請書の作成や仕訳伝票の作成・入力といった業務が簡単に行えるようになるでしょう。キャッシュレス決済は精算業務のミスを防ぎ、システムと連動させることで業務負担を軽減することに役立ちます。

使用履歴が確認できる

電子マネーは、いつ・どこで・いくら・何に使用したのかという履歴を確認することができます。領収書を紛失するリスクを減らしたり、履歴を確認できることで不正利用を防ぐ抑止力になったりします。

インターネット上で会員ページを閲覧したり、交通系ICカードなら駅の券売機等で使用履歴と残額をプリントアウトしたりして確認が可能です。

取引データを領収書代わりにできる

電子帳簿保存法の改正により、一定の要件を満たせばキャッシュレス決済の利用明細データを領収書の代わりとして使えるようになりました。これにより、領収書がなくても経費精算が可能です。

具体的には、タイムスタンプの要件が緩和されたことで、タイムスタンプの付与がなくとも取引データを自由に訂正・削除ができないシステムを利用していれば、取引データをそのまま領収書代わりに保存することが可能になりました。

訂正・削除ができないシステムとは、クラウド型の会計ソフトや経費精算システム等です。キャッシュレス決済のデータを改正電子帳簿保存法対応の会計ソフトや経費精算システムと連携させれば、取引内容を直接取り込むことになるので改ざんされることがありません。

従来どおり、取引データにタイムスタンプを押して保存をしたり、改正電子帳簿保存法に対応した管理(事務処理規定)により、取引データを保存する方法も有効です。

改正電子帳簿保存法について詳しく知りたい方は以下の記事も参考にしてみてください。

>>電子帳簿保存法改正 猶予期間・請求書電子化の義務化への準備を

電子マネーの会計処理とタイミング|用いる勘定科目と仕訳方法

電子マネーの支払い方法には、3つの方法があります。それぞれの仕訳がどうなるか見ていきましょう。

プリペイド型|「仮払金」や「預け金」等を使用する

プリペイド型は前払い式です。そのため、チャージ(入金)したときの仕訳と代金を支払ったときの仕訳が必要となります。

使用する勘定科目は仮払金・預け金・前払費用等が考えられますが、どの勘定科目を使用しても問題ありません。ただし、一度決めた勘定科目を無暗に変えることのないように注意しましょう。

例)交通系ICカードに現金1万円をチャージした。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 仮払金 | 1万円 | 現金 | 1万円 |

例)公共交通機関を利用し、交通系ICカードで料金(3千円)を支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 | 3千円 | 仮払金 | 3千円 |

前述したとおり、実際に使用した金額を経費として計上します。

ポストペイ型|「未払金」を使用する

ポストペイ型は後払い式です。そのため、代金を支払ったときの仕訳と後日決済をした仕訳(クレジットカードに紐づけられた口座からの引き落としの仕訳)が必要となります。使用する勘定科目は未払金とするのが適当でしょう。

例)ETCカードで高速道路代(500円)を支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 | 500円 | 未払金 | 500円 |

例)紐づけされた普通預金口座から、代金が引き落とされた。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 未払金 | 500円 | 普通預金 | 500円 |

デビット型|即時決済のため通常どおりの仕訳を行う

デビット型は即時決済なので、通常どおりの仕訳を行います。支払いがあれば、デビットカードに紐づけされた口座から引き落としが行われます。

例)iD(デビットカードを紐づけ)で文房具(2千円)を購入した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 事務用品費 | 2千円 | 普通預金 | 2千円 |

電子マネーの経費計上時に注意すべきポイント

使用履歴を確認できるようにしておく

電子マネーの適正な経費処理を行うには、使用履歴を出力しておくことが必要です。きちんと使用履歴を確認できるようにしておけば、税務調査時の資料としても役立ちます。

交通系ICカードあれば駅の券売機等で利用履歴を印字し、電子マネーであればインターネット上で会員ページから使用履歴を印刷しておきましょう。

先述したように、電子取引データは改正電子帳簿保存法に則れば電子保存が可能です。ですから、ダウンロードした利用明細にタイムスタンプを付与して保存したり、電子取引データを改正電子帳簿保存法対応の会計システム等に連動させて取り込んでも良いでしょう。

ビジネス用のものと個人用のものは分けた方が好ましい

経費になるのは事業に関係する費用です。公私を区別して、お金の用途を明確にするのが好ましいと言えます。

ビジネスとプライベートで同じカードを使用していると、どれが経費になるのかといった確認が必要になって経費処理が煩雑になりますし、経費と私費の境界線が曖昧になります。

データを活用して業務フローの改善・効率アップ

電子マネーを活用すれば担当者の小口現金を管理する負担を減らすだけではなく、電子取引データを会計システム等と連動させることで会計業務の一部を自動化することが可能です。

小口現金を管理する負担を減らすことができれば、担当者に時間的余裕が生まれます。また、電子取引データを活用した業務の自動化は、人為的なミスを低減した上で業務を正確かつ迅速に進める手助けとなるものです。

キャッシュレス決済や業務の自動化は、業務効率化に有用な手段だと言えるでしょう。

業務効率を向上させる「oneplat」

業務を効率化するには、業務を自動化することがポイントとなります。そこでおすすめしたいのがoneplatです。

oneplatを導入することで、受け取る納品書・請求書を電子化することが可能になります。また、納品のデータを基に請求書が自動作成されるため、納品書・請求書の突合作業が不要になる点もメリットです。加えて、会計システムや販売管理システムと連携させることで、データを自動取り込みすることも可能になります。

こうした自動化により、人為的なミスを防ぐとともに請求書業務の効率化をすることができます。

oneplatは高度なセキュリティと高い運用機能を有し、改正電子帳簿保存法・インボイス制度に対応しているので安心してご利用いただけるサービスです。

まとめ

電子マネーは、利用するのに審査が不要で支払いの際の本人認証が必要ありません。支払いが手軽で便利なため、今後ビジネスにおいても利用する機会が増えるでしょう。業務面で考えても、経費精算を電子マネーで行うことはメリットのあることです。

電子マネーは、「プリペイド型」「ポストペイ型」「デビット型」があり、それぞれ経費処理をするタイミングや経費処理の方法が異なります。それぞれの経理処理の方法をマスターしておきましょう。